Principales novedades en las cuotas para los autónomos entre 2023 y 2025.

El Real Decreto-ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización para los trabajadores por cuenta propia o autónomos y se mejora la protección por cese de actividad, supone un verdadero cambio de paradigma para el emprendimiento.

Así, el nuevo sistema supone virar de la flexibilidad que otorga la posibilidad de elegir la base de cotización a la aproximación de esas bases a los ingresos reales de las personas trabajadoras por cuenta propia.

-

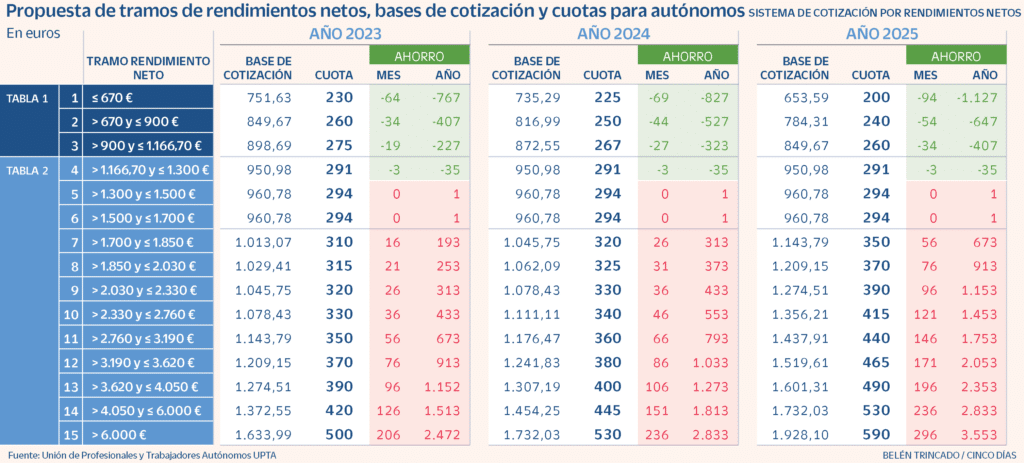

Cuotas para 2023 y 2025

La implantación de esta modificación se hará de forma gradual, de manera que el nuevo sistema se desplegará en un periodo máximo de nueve años (2023 a 2031) con revisiones periódicas cada tres años.

En este sentido, según ha anunciado el Ministerio de Inclusión, Seguridad Social y Migraciones, las cuotas mínimas a pagar por las personas trabajadoras por cuenta propia en los próximos tres años quedarán como sigue:

De momento, tal y como se puede observar en la tabla anterior, se puede anticipar que este nuevo sistema implicará un aumento de las cuotas de cotización al RETA salvo para aquellos cuyo tramo de rendimiento neto se sitúe por debajo del Salario Mínimo Interprofesional (SMI).

Asimismo, elimina progresivamente la flexibilidad de ahorro de las personas trabajadoras por cuanta propia que, hasta el momento, pueden elegir entre mayores prestaciones o más ingresos a corto plazo (para reinvertir, suscribir planes de seguro complementarios, etc.).

Como curiosidad, reseñar que la base mínima del autónomo societario se ha reducido de los 1.234,86 euros actuales a los 1.000 euros en 2023. Esto implica una reducción de la cuota para aquellos autónomos societarios que puedan acogerse a dicha base mínima de 67,87 euros lo que podría suponer un ahorro de 814,44 euros anuales en 2023.

-

Cálculo de los rendimientos netos

A efectos de determinar la base de cotización, se tendrán en cuenta la totalidad de los rendimientos netos obtenidos por las personas trabajadoras por cuenta propia, durante cada año natural, por sus distintas actividades profesionales o económicas, con independencia de que las realicen a título individual o como socios o integrantes de cualquier tipo de entidad, con o sin personalidad jurídica, siempre y cuando no deban figurar por ellas en alta como trabajadores por cuenta ajena o asimilados a estos.

El rendimiento computable de cada una de estas actividades se calculará de acuerdo con lo previsto en las normas del Impuesto sobre la Renta de las Personas Físicas para el cálculo del rendimiento neto, con las siguientes previsiones:

- Para las actividades económicas que determinen el rendimiento neto por el método de estimación directa, el rendimiento computable será el rendimiento neto, incrementado en el importe de las cuotas de la Seguridad Social y aportaciones a mutualidades alternativas del titular de la actividad.

- Para las actividades económicas que determinen el rendimiento neto por el método de estimación objetiva, el rendimiento computable será el rendimiento neto previo minorado en el caso de actividades agrícolas, forestales y ganaderas y el rendimiento neto previo en el resto de supuestos.

- Para los rendimientos de actividades económicas imputados al contribuyente por entidades en atribución de rentas, el rendimiento computable imputado a la persona trabajadora por cuenta propia o autónoma será, para el método de estimación directa, el rendimiento neto y, para el método de estimación objetiva, en el caso de actividades agrícolas, forestales y ganaderas, el rendimiento neto minorado, y el rendimiento neto previo en el resto de los supuestos.

Para los autónomos societarios, tendremos que esperar al desarrollo reglamentario aunque ya se ha avanzado que computarán en función de su participación en los fondos propios de la sociedad.

-

Devolución y reclamación de cuotas

Las bases de cotización calculadas conforme a las reglas establecidas en el apartado anterior tendrán carácter provisional, de manera que a final de ejercicio el autónomo tendrá que regularizarlas una vez conocidos los rendimientos netos reales, en los términos que se establezcan reglamentariamente.

Al efecto, cuando la cotización provisional resultase inferior a la que correspondería según los rendimientos netos definitivos, el autónomo tendrá de plazo para ingresar la diferencia (sin recargo ni intereses) hasta el último día del mes siguiente a aquel en que se le notifique el resultado de la regularización.

Si, por el contrario, la cotización provisional efectuada fuese superior a la cuota definitiva, se prevé que la TGSS proceda a devolver de oficio la diferencia entre ambas cotizaciones, sin aplicación de interés alguno, antes del 30 de abril del ejercicio siguiente a aquel en que la correspondiente Administración tributaria haya comunicado los rendimientos computables a la Tesorería General de la Seguridad Social.

-

Desarrollo futuro

Tras este primer periodo y antes del 1 de enero de 2026, el Gobierno tendrá que determinar el nuevo calendario y la nueva escala de tramos de ingresos y bases de cotización a lo largo del siguiente período (con un máximo de seis años).

Asimismo, está previsto el desarrollo reglamentario de la reforma para llevar a cabo los perfeccionamientos técnicos y normativos, así como las adaptaciones organizativas necesarias que se prevé que precisarán un periodo mínimo de cinco meses.

Luis Ángel Garrido

Letrado Asociado Senior en el Área Laboral de Devesa & Calvo Abogados