Principales novedades de cara al Impuesto sobre la Renta de las Personas Físicas del ejercicio 2021.

Como todos los años, con la llegada del mes de abril, damos la bienvenida al comienzo de la campaña de Renta, abriéndose, el pasado 6 de abril, el plazo para presentar las declaraciones del Impuesto sobre la renta de Personas Físicas, cuyo periodo voluntario se extiende hasta el próximo 30 de junio de 2022.

Por ello, en este artículo vamos a explorar algunas de las novedades más significativas a tener en cuenta a la hora de confeccionar el modelo, y que vienen protagonizadas por el alza de los tramos para las rentas más altas, el incremento de la vigilancia sobre las inversiones en monedas virtuales o las ayudas destinadas a las personas afectadas por la borrasca “Filomena” y las erupciones volcánicas de La Palma, entre otras.

-

Gravamen de la base liquidable general

Antes de nada, debemos ser conscientes de que el porcentaje total a aplicar sobre las rentas de los contribuyentes del IRPF que residen en España, se divide en dos tramos: el estatal y el autonómico.

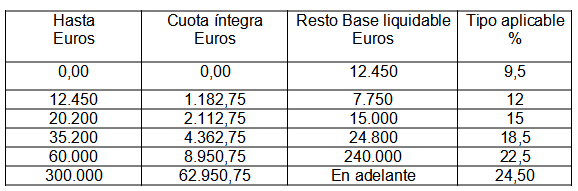

a) Estatal

Para la declaración de 2021, se modifica la escala general de gravamen de la base liquidable general introduciendo un sexto tramo a partir de 300.000 euros con un tipo de gravamen aplicable del 24,50 por 100, aprobado por la Ley 11/2020, de 30 de diciembre, de Presupuestos Generales del Estado para el año 2021.

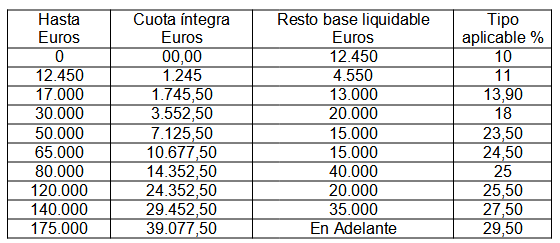

b) Autonómico

Por otro lado, todas las Comunidades Autónomas tienen aprobadas sus propias escalas aplicables a la base liquidable general. En el caso de la Comunidad Valenciana, han modificado sus escalas autonómicas respecto a las de 2020 incluyendo dos nuevos tramos para los contribuyentes con unos ingresos superiores a 120.000 euros, convirtiéndose en la región española con el tipo marginal máximo más alto que llega a alcanzar el 54%.

-

Nueva casilla para criptomonedas

Dado que cada vez son más las personas que deciden invertir en criptomonedas y otros criptoactivos, se ha convertido en objeto de estudio de la Agencia Tributaria adaptar la fiscalidad a estas nuevas tendencias tecnológicas.

Como resultado, este año encontraremos en la declaración un apartado específico para la declaración de las ganancias derivadas de estos activos, localizado en las casillas 1626 y siguientes dentro del apartado de «otras ganancias y pérdidas patrimoniales derivadas de la transmisión de otros elementos patrimoniales».

-

Disminución de los límites de reducción por aportación a planes de pensiones

Se reduce de 8.000 a 2.000 euros anuales el límite general de reducción aplicable en la base imponible por las aportaciones y contribuciones a sistemas de previsión social, sin perjuicio de que el nuevo límite pueda incrementarse en 8.000 euros más para las contribuciones empresariales.

Además, cabe indicar que, este límite continúa disminuyendo progresivamente pues de cara a la declaración de 2022 la cantidad máxima deducible será la menor entre 1.500 euros o el 30% de los rendimientos netos del trabajo y/o de actividades económicas.

-

Aspectos a tener en cuenta para el cálculo de los rendimientos de capital inmobiliario

-

Se mantiene para la renta de 2021 el plazo de tres meses en lugar de seis meses para que las cantidades adeudadas por los arrendatarios tengan la consideración de saldo de dudoso cobro y puedan deducirse de los rendimientos íntegros del capital inmobiliario.

-

Se consolida el criterio interpretativo fijado por el Tribunal Supremo en su Sentencia núm. 1130/2021, de 15 de septiembre, a efectos del cálculo de la amortización aplicable en de los inmuebles adquiridos a título gratuito por herencia o donación, estableciéndose el coste de adquisición satisfecho como el valor del bien adquirido en aplicación de las normas sobre Impuesto sobre Sucesiones o Donaciones o su valor comprobado en estos gravámenes (excluido del cómputo el valor del suelo), más los gastos y tributos inherentes a la adquisición que corresponda a la construcción y, en su caso, la totalidad de las inversiones y mejoras efectuadas en los bienes adquiridos.

-

Como consecuencia de la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, con efectos desde el 11 de julio de 2021, se modifica la redacción del artículo 23.2 de la Ley del IRPF que recoge la aplicación de la reducción por el arrendamiento de bienes inmuebles destinados a vivienda, y clarifica que dicha reducción solo se pueda aplicar sobre el rendimiento neto positivo calculado por el contribuyente en su autoliquidación, sin que proceda su aplicación sobre el rendimiento neto positivo calculado durante la tramitación de un procedimiento de comprobación.

-

Exenciones por catástrofes naturales

Estarán exentas de tributación las ayudas excepcionales concedidas en los supuestos de fallecimiento y de incapacidad absoluta permanente causados directamente por la borrasca “Filomena”, así como las ayudas concedidas por daños personales causados directamente por las erupciones volcánicas en la isla de La Palma.

-

Deducción por obras de mejora de la eficiencia energética de viviendas

Se incluye en la declaración de la Renta de 2021 una serie de nuevas deducciones verdes temporales por la realización de obras de mejora de la eficiencia energética de los domicilios cuyas bases de deducción van desde el 20%, con un máximo de 5.000 euros, hasta el 40%, con un máximo de 7.500 euros.

Desde el departamento fiscal de Devesa&Calvo Abogados estaremos encantados de responder a cualquier consulta respecto de la tributación de las rentas percibidas durante 2021, y su tratamiento en la declaración del IRPF.

Lauren Grace Malden

Economista del Área Fiscal de Devesa&Calvo Abogados